有些人觉得外汇是一个很无聊的行业,因为它需要无休止的市场分析、要承受过多的压力和风险。但是透过表面现象去看这个行业,你会发现它原来也有着丰富厚的历史,它的规则极具挑战,这使得它更加诱人,技术的发展一直在推动着行业变迁。不能忘记,外汇市场与其他金融行业一样,从来都是“英雄”和“坏蛋”并存,他们是外汇史中不可缺少的一部分,也是推动行业不断发展进步的重要动力。

外汇行业有着非常“厚重”的历史,当你从头阅读它,犹如一位智者在向你娓娓道来。如今它仍是一个无与伦比的金融市场,它的体量至今无出其右,谁也不能明确地预见它将来会变成什么样。健康、有序及透明是每一位外汇人对这个行业前景的期望。我们只看现在,它就有许多让人觉得有趣、甚至神奇的地方。

古老的外汇交易

外汇交易绝非什么新鲜事物。最早的交易出现在古时候。在《犹太教法典》时期,就已经出现“兑换商”,他们主要帮助别人兑换货币,然后收取佣金或者费用。这些人在城市占据一个小角落,或者在外邦人常出入的寺庙外设摊。

在公元4世纪左右,拜占庭政府控制了一家垄断外汇交易的公司。

1472年,意大利托斯卡纳出现了世界上第一家真正形式上的“银行”——邦卡蒙台达电子锡耶纳牧山银行(Banca Monte Dei Paschi di Siena)。这家银行直到现在仍在运营。

在15世纪,为了满足纺织商人的货币兑换需求,美第奇家族(Medici)在国外开设了银行,并开始启用“往来账账本”处理交易。这类账本可以显示外汇账户、以及与国外银行有往来的本国货币账户。

17和18世纪,阿姆斯特丹的外汇市场保持活跃。英国和荷兰的代理人和商人有着非常频繁的外汇兑换往来。

现代外汇的起源

1850年代的美国,一家名为Alexander Brown Sons的公司开始交易外汇,它被视为领先的市场参与者。美国历史上的外汇交易先锋,还包括1880年代获得允许而进行外汇交易的J.M. Do Espirito Santo de Silva。

1880年,以黄金为本位币的货币制度形成。也因此,我们很多人认为这一年是现代外汇的起始年。

从1899年至1913年,外汇储备增长了10.8%,而黄金储备只增长6.3%,这象征着新兴外汇市场逐渐受到重视。

1902年,就在这一年,伦敦共出现了2家外汇经纪商。1913年,全球外汇交易几乎一半都是以英镑进行的。这对英国资本市场的形成有非常重要的意义。英国的外汇银行数量从1860年的3家上涨到1913年的71家。

尽管当时的英镑几乎统治了外汇交易,但是英国本身在20世纪初的几年里却是缺席状态。外汇交易最活跃的中心确是巴黎、纽约和柏林。伦敦及整个大英帝国在1914年前都相对沉默。

直到1914年美国联邦储备系统成立,美国银行系统开始印刷自己的货币—美元。1920年代,一些家族开始成长为外汇行业的重要人物。Kleinwort家族成为非常知名的市场领导者,其它重要的家族如Japhets、S. Montagu Co.以及Seligmans都开始成为主要的市场参与者。

在第二次世界大战后,布雷顿森林协议签署。根据协议,各国货币对美元的汇率只能在法定汇率上下波动1%以内。之后,尼克松总统废除了布雷顿森林协议,固定兑换汇率失效。此后开始迎来浮动汇率系统。这也印证了亚当史密斯的经济理论。

令人惊讶的是,1972年至1973年3月,由于布雷顿森林协议以及欧洲联合浮动协议的影响,外汇市场被关闭。如今谁能想象这样的情景再现呢?

1973年是现代外汇市场真正的历史转折点。在这一年,国家之间的汇率约束、银行交易及受限制的外汇交易时代结束,市场开始进入全面的浮动汇率时代。

现代外汇概况

路透(Reuters)在1973年引入了电子显示屏,取代了之前古老的电话和电报获取交易报价的方式。

1980年代中期,在网络出现之前,一种电子外汇交易形式就开始流行,即由路透开发的“Reuters Dealing”。从现如今的标准来看,这个系统非常落后,但是在当时,它非常先进。它更像是实时可关闭网络沟通系统。如果网络没有被发明出来,那么这套系统可能至今还在使用当中。

英镑/美元货币对也叫做“Cable”。这是因为在光纤技术和全球通讯卫星技术出现之前,为了连接伦敦和纽约的交易中心,两国在大西洋铺设了巨大的钢缆。如果你也觉得延迟很糟糕,那你就能想象到如果当时钢缆有问题会产生的后果吧?(详见:《涨姿势!这些货币“昵称”背后的故事竟是这样》)

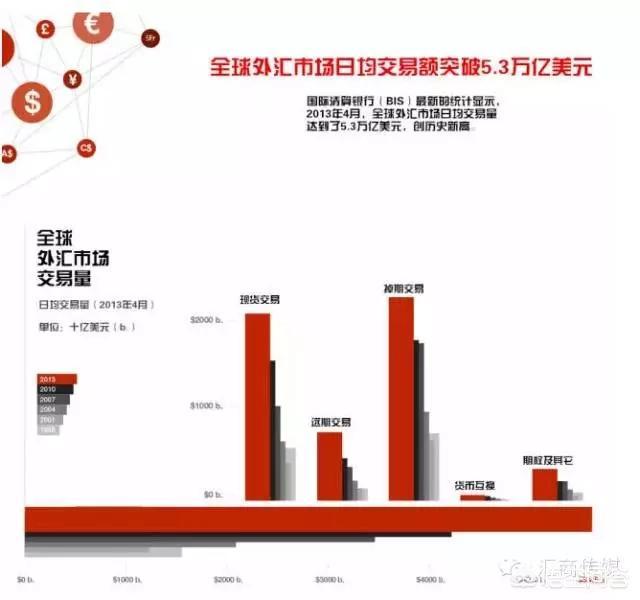

每天的外汇市场交易量超过5.3万亿美元。(详见:《一张图看懂全球外汇交易市场》

5.3万亿美元是什么概念?这意味着每天的外汇交易量是纽约证券交易所的53倍,是全球国内生产总值(GDP)的4倍。

在每天的外汇交易量中,2.2万亿是外汇掉期交易,2万亿是现货交易。美元是交易量最多的货币,几乎87%的交易都有美元。

在1990年代中期,外汇市场游离在银行和企业之外。直到网络出现以及电子技术的发展,在线平台及外汇交易才开始向更广大的零售交易者客户开放。

近期的一项研究调查发现,99.6%的零售外汇交易者都无法做到连续4个季度盈利。不管你的交易策略好还是不好,在外汇市场,亏损是不可避免的。

英国、美国、新加坡和日本的外汇交易占全球的71%。60%的外汇交易都是在英国或者美国进行,比例分别为41%和19%。(详见:你连这几个地方都不知道,也敢说自己是外汇人?)

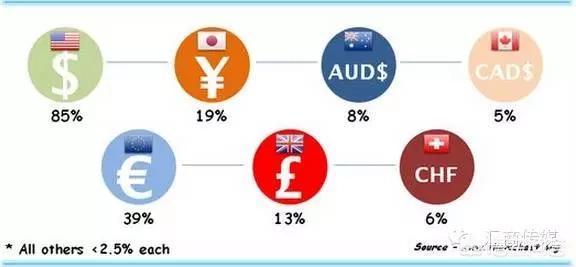

在外汇市场,交易最多的10个货币排名分别是:

美元(85%)、欧元(39%)、日元(19%)、英镑(13%)、澳元(8%)、瑞郎(6%)、加元(5%)、墨西哥比索(2.5%)、人民币(2.2%)、纽元(1.4%)。

交易最多的10组货币对排名分别是:

美元/欧元(24.1%)、美元/日元(18.3%)、美元/英镑(8.8%)、美元/澳元(6.8%)、美元/加元(3.7%)、美元/瑞郎(3.4%)、美元/比索(2.4%)、美元/人民币(2.1%)、美元/纽元(1.5%)、美元/卢布(1.5%)。

最受欢迎的5组交叉货币对份分别是:

欧元/日元、欧元/英镑、欧元/瑞郎、英镑/日元、英镑/瑞郎。

很多银行都会将基金的20%-30%投入到外汇市场,它们从外汇交易中获得的盈利高达40%-60%。这是它们最盈利的投资。

自从网络出现后,绝大多数的零售外汇交易都是在线进行,而非在交易所进行。这使得全球任何地方的交易者都可以进入这一市场,只要他们有网络连接。

外汇市场是全球最具流动性的市场。外汇市场没有中央银行,外汇价格一直处于波动中,做市商决定汇率。

很多交易者寻找完美的交易系统。也有很多人说自己已经找到了。但是目前还没有任何一个系统经历了长期的时间检验。

1970年代,自动交易就出现在芝加哥商业交易所,1999年在线零售平台出现,此后自动交易在零售交易中开始变得普遍。

在2000年代早期,零售外汇再次演变,交易者能够在开放的平台上编程自己的专属智能交易系统(EA)和信号。

外汇市场没有绝对的危机。金融危机反而是外汇交易者最佳的交易机会,因为无论是经济下滑还是上涨,他们都可以交易。外汇交易需要的是汇率波动,而不是经济发展。

外汇行业中的九个事实

⊙ 2008年,津巴布韦经历了历史上最糟糕的汇率波动,其通货膨胀率奇高,甚至达到6500,000,000,000%。那绝对不适合用来交易津巴布韦元。

⊙ 每天交易5.3万亿美元,美国国债能在3天内还清。

⊙ 如果你每一秒就花1美元,那么你需要31,688年才能花完1万亿美元。

⊙ 按照上面的时间,花完5.3万亿美元,你需要126118.24年。

⊙ 5.3万亿美元可以让你为每一个足球队包下8700万次英超联赛最贵的座位票。

⊙ 也可以让你买下12077.5次梅西。作为全球最贵的足球运动员,梅西的身价高达329,537,041.80美元(约2.5亿欧元)。

⊙ 假设每一辆普锐斯轿车是23,810美元,那么5.3万亿可以为每一个美国家庭买两辆普锐斯。

⊙ 按照美国居民年度缴税标准,5.3万亿可以让你雇佣3.01亿士兵,你可以从此宣布统治全世界。

这十家机构才是全球外汇市场顶级玩家

投资银行(Investment BAnking)是一种典型的投资性金融机构,主要服务于资本市场的资金融通,经营的主要业务包括:IPO发行,私募股权,债券发行,并购重组,投资组合管理,风险管理,证券及其衍生品交易等。投资银行为公司、政府机构及个人客户提供各种投资相关的服务。

现代银行业的主要业务活动之一就是投资活动,目前,无论是商业银行还是私人银行,都十分关注投行部门。下图中显示的是2015年全球十大顶级投行及其地理分布。

按2015年的总盈利额排名,位列前十的投行分别是:高盛(GOLDman Sachs),摩根士丹利(Morgan Stanley),摩根大通(JP Morgan Chase),瑞士信贷(Credit Suisse),美银美林(Bank of AmeriCAMerrill Lynch),巴克莱资本(Barclays Capital),花旗集团(Citigroup),德意志银行(Deutsche Bank),瑞士联合银行(UBS),富国银行(Wells Fargo)。

高盛(Goldman Sachs)

高盛成立于1869年,是全世界历史最悠久及规模最大的投资银行之一,主要服务于机构客户。该公司与一些大企业和政府机关之间保持着紧密的客户关系。全球主要央行行长与政府财政部门主管很多出身高盛。该公司的主要业务包括资产管理、金融咨询、并购重组以及其他一级经纪商业务,并提供公司、政府的证券承销业务。此外,高盛还充当做市商角色,也涉及一些私人股权业务。其总部位于纽约,并在东京、伦敦和香港设有分部,在23个国家拥有41个办事处。

摩根士丹利(Morgan Stanley)

摩根士丹利,业界称其为“大摩“,成立于1935年9月16日,全球主要金融服务提供商,为企业、政府、金融机构和个人提供多元化服务。总部位于纽约,业务遍布42个国家,在全球各地设立了1300多个办事处,雇员达60,000人,2015年后被曝裁员千余人。2014年,摩根士丹利的资产管理规模达到14,540亿美元,相比于上一年增长17.5%。

摩根士丹利总公司下设9个部门,包括:股票研究部、投资银行部、私人财富管理部、外汇/债券部、商品交易部、固定收益研究部、投资管理部、直接投资部和机构股票部。

摩根士丹利涉足的金融领域包括股票、债券、外汇、基金、期货、投资银行、证券包销、企业金融咨询、机构性企业营销、房地产、私人财富管理、直接投资、机构投资管理等。

摩根大通(JP Morgan Chase)

摩根大通,业界称其为“小摩”,与“大摩”相对,为全球历史最长、规模最大的金融服务集团之一,由大通曼哈顿公司(Chase Manhattan Corporation) 和J.P.摩根公司(J.P. Morgan ; Co.)于2000年合并而成,是一家多元化控股集团。

摩根大通是美国本土最大的银行,总资产规模达24,240亿美元,在全球银行中排名第五。摩根大通公司总部位于纽约,它为3000多万名消费者以及企业、机构和政府机构提供服务。该公司业务遍及50多个国家,是投资银行业务、金融服务、金融事务处理、投资管理、私人银行业务和私募股权投资方面的领导者。

瑞士信贷(Credit Suisse)

瑞士信贷,简称“瑞信”,是瑞士一家提供多元化金融服务的集团控股公司,成立于1856年,总部设在瑞士苏黎世,是全球第五大财团,瑞士第二大的银行(仅次于它的长期竞争对手UBS瑞士联合银行)。瑞士信贷在全球50多个国家设有分公司,雇员达63,000人,其中60%在瑞士本土。

瑞士瑞信集团先在1990年收购了瑞士第四大银行———Leu银行,又于1993年收购了瑞士第五大银行—瑞士人民银行。

瑞士信贷集团划分为四大块:投资银行,私人银行,资产管理和公共服务集团公司(Shared Services Group),其中公共服务集团公司主要为其他三个部分提供市场及服务支持。瑞士信贷集团是世界上最大的金融集团之一。按全球收入计算,瑞士信贷集团居世界第二位。集团的投资银行部CSFB是全球最大的五家投资银行之一;私人银行部资产总值为2800亿美元,居世界第二位。

美银美林(Bank of America Merrill Lynch)

美银美林集团是全球规模最大的金融机构之一,是美国主要金融服务机构之一,2009年1月由美国银行收购美林证券合并而成。

目前,美银美林集团在150多个国家提供客户服务,主要业务包括商业贷款、债券、IPO和并购交易等金融服务。

巴克莱资本(Barclays Capital)

巴克莱资本,是英国巴克莱银行(Barclays Bank)的投资银行部门,巴克莱银行总部位于英国伦敦。巴克莱银行于1690年成立,是英国最古老的银行,具有逾300年历史,是全世界第一家拥有ATM机的银行。截止2013年,全球雇员达到140,000人。巴克莱银行在全球60多个国家经营业务,包括所有的金融中心,在其他的许多国家设有分行,是一家影响巨大的跨国银行。 巴克莱银行以英国为中心,提供金融服务,主要业务是银行业及投资业。

花旗集团(Citigroup)

1812年,斯提耳曼家族创立纽约城市银行(City bank of New York),1865年该行取得国民银行执照,改为纽约花旗银行。

花旗银行(City bank)是1955年由纽约花旗银行与纽约第一国民银行合并而成的,合并后改名为纽约第一花旗银行,1962年改为第一花旗银行,1976年3月1日改为现名。随后,花旗集团以花旗银行为起点逐渐发展起来。

花旗集团总部位于美国纽约市,为世界上最大的银行及金融机构之一,美国四大银行之一。花旗集团是美国第一家集商业银行、投资银行、保险、共同基金、证券交易等诸多金融服务业务于一身的金融集团。花旗集团业务遍布全球140个国家,在世界各地设有16,000个办事处,雇员达357,000人。

德意志银行(Deutsche Bank)

德意志银行是德国最大的银行和世界上最主要的金融机构之一,成立于1870年,总部设在美因河畔的法兰克福。德意志银行集团业务遍布全球70多个国家,雇员100,000人。早在1914年,德意志银行就被公认为世界上首要的金融机构之一。一个多世纪以来,它一直保持在金融行业中的这种地位。

德意志银行是一家全能银行,在世界范围内从事商业银行和投资银行业务,对象是个人、公司、政府和公共机构。它与集团所属的德国国内和国际的公司及控股公司一起,提供一系列的现代金融服务,包括吸收存款、借款、公司金融、银团贷款、证券交易、外汇买卖和衍生金融工具。德意志银行还开展结算业务,发行证券,处理信用证、保函、投标和履约保函并安排融资。国际贸易融资也是该行的一项重要业务,经常单独或与其他银团及特殊金融机构联合提供中长期信贷。德意志银行的主要业务是投行业务,投行业务几乎占到整个集团50%的利润、50%的净资产和75%的总资产。

瑞士联合银行集团(UBS AG)

瑞士联合银行集团,又称瑞银集团,于1998年由瑞士联合银行(UBS)及瑞士银行公司(SBC)合并而成,合并之后沿用了UBS的名称。合并使瑞士联合银行集团成为当时欧洲最大的银行和全球第4大银行,管理的客户资产达到13200亿瑞士法郎,奠定了其全球最大的私人银行和全球最大的资产管理机构的地位。

1998年,两大银行合并完成后,瑞士联合银行集团的董事会首先完成了对业务部门的改组,将银行的业务部门划分成私人和公司客户管理(UBS Private and Corporate Clients)、资产管理(UBS Asset ManaGEment)、私人银行(UBS Private Banking)、投资银行(UBS Investment Banking)和私人产权(UBS Private Equity)等5大部门,放弃了SBC品牌而统一使用UBS品牌,在较短的时间内顺利度过了磨合期。

富国银行(Wells Fargo)

美国富国银行于1852年成立于美国纽约,是一家多元化金融集团,总资产为12000亿美元。当前的美国富国银行由1998年西北银行(Norwest)收购原有美国富国银行后改名并迁往旧美国富国银行总部旧金山而来。

富国银行是一家提供全能服务的银行,业务范围包括社区银行、投资和保险、抵押贷款、专门借款、公司贷款、个人贷款和房地产贷款等。富国银行存款的市场份额在美国的17个州都名列前茅,是美国第一的抵押贷款发放者,第一的小企业贷款发放者,拥有全美第一的网上银行服务体系。是美国唯一一家被穆迪评级机构评为AAA级别的银行。

这十大投行占据全球外汇交易量半壁江山

在欧洲货币杂志(Euromoney)对日外汇交易量达到5.1万亿美元的全球外汇交易市场参与者进行的年度调查中,花旗以12.9%的份额仍排在全球外汇交易市场的第一位,但低于去年调查时16.1%的份额。由于监管收紧,交易环境严峻,加上自动化程度提高,排在前五位的银行的总体市场份额也降至44.7%的纪录低点。美国银行业者抢占了欧洲同行的份额。外汇交易市场排名前10位的银行中有五家来自美国,而去年的榜单中,欧洲银行业者占据了六席。

2016年度全球10大银行外汇交易市场份额:

1.花旗(Citigroup) 12.9%

2.摩根大通(JPMorgan Chase ; Co) 8.8%

3.瑞银(UBS) 8.8%

4.德意志银行(Deutsche Bank) 7.9%

5.美银美林(Bank of America Merrill Lynch) 6.4%

6.巴克莱(Barclays) 5.7%

7.高盛(Goldman Sachs) 4.7%

8.汇丰(HSBC) 4.6%

9.XTX Markets 3.9%

10.摩根士丹利(Morgan Stanley) 3.2%

在这份排行榜中,有一家非投行机构,那就是XTX Markets,它是一家领先的独立电子交易企业,在外汇/商品/衍生品和股票市场中扮演着重要的角色。对于上述机构而言,XTX Markets是一家在外汇市场中令人生畏的竞争对手,它在全球外汇现货市场份额位居第四,全球外汇现货电子交易市场占有率排名第三。