报告趋势评级:集装箱运价:震荡

报告日期:2022年4月6日

★容器需求分化,节奏紊乱加剧。

欧美需求分化。第二季度,北美集装箱需求将逐步恢复:美国的货物需求仍然强劲,美国西部港口的劳工谈判可能导致旺季订单的提前。预计第二季度的航运表现不会弱于淡季。欧洲地区表现疲软,俄罗斯-乌克兰冲突继续僵持,进一步增加了经济不确定性,消费者和集装箱进口需求可能受到负面影响。

从节奏上看,4月份仍受国内疫情影响,海运贸易环比增量预计有限。如果5月份疫情能够得到控制,前期因疫情而延迟的出口订单以及美国零售商提前补货的倾向,可能会导致5月份海运贸易的井喷增长。

★拥堵很可能再次恶化,供应持续紧张。

供应瓶颈依然存在。随着需求的复苏或恶化,再加上劳资谈判的不利影响,拥堵从西美向东美、湾美转移的可能性很大。第二季度新船交付量将环比回升,但受疫情影响,实际交付量不确定。此外,市场预期走弱,班轮公司仍有足够的动力和能力减少实际运力供给。总体而言,第二季度供应将继续紧张。

★投资建议:

看运价短期周期性回调,受国内疫情影响还会持续。但由于集装箱基本面总体仍偏强,一旦疫情好转,供需将进一步趋紧,后续运价维持强势波动的可能性较大。关注国内疫情和码头劳工谈判进展。

★风险提示:

国内疫情持续失控,劳资谈判进展不顺,欧美通胀压力飙升。

报告全文

1集装箱需求分化,节奏紊乱加剧

1.1.经济错配持续,北美集装箱需求依然强劲。

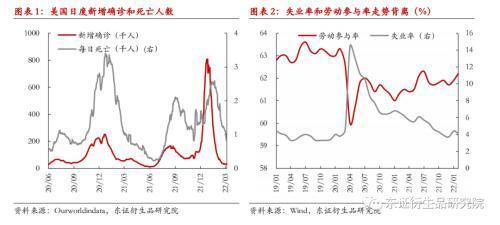

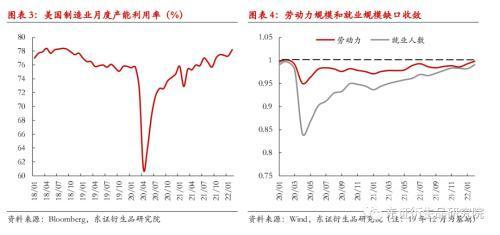

疫情扰动,美国第一季度就业复苏出现波折。自今年年初以来,奥米克隆迅速取代了德尔塔菌株,并在世界各地肆虐。1月份,美国新增确诊病例快速反弹。导致劳动参与率和失业率阶段性恶化,有效劳动力供给也因感染率上升而大幅下降,制造业产能利用率也在此期间下降。2月以来,美国疫情明显好转,带动就业好转,制造业产能利用率大幅回升。尽管疫情干扰了就业复苏,但第一季度劳动力市场环比继续改善。然而,虽然就业已基本恢复到疫情前水平,但离正常水平仍有差距,导致诸多矛盾依然存在,并继续干扰集装箱需求。

目前就业的核心问题仍然在于部分劳动力因疫情永久退出,劳动参与率明显低于正常水平,劳动力与疫情前的就业规模存在差距。尽管高通胀和美联储政策的预期转向对家庭消费形成了负反馈,但由于就业限制,商品和服务消费与进出口之间仍然存在明显的分裂关系。到第一季度末,商品对服务的替代、制造业的产销缺口、进口对本地产品的替代继续存在,进一步影响和支撑了北美的集装箱需求。

从库存测算来看,截至一季度末,美国实际社会库存与2021年底相比并没有明显改善,实际水平仍然较低。低库存导致的补货需求和供应链危机下补货导致的牛鞭效应持续存在,支撑集装箱进口需求。但通胀仍是当前美国经济的首要矛盾,美联储加息节奏不变,关注通胀对消费的进一步负反馈以及加息对集装箱需求的不利影响。

1.2、欧美集装箱需求的分化和扩张。

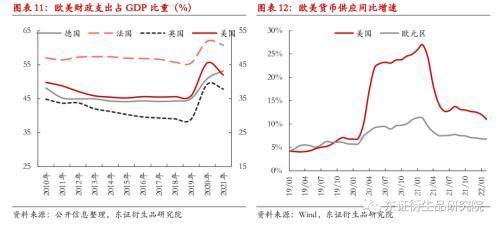

年初以来,欧洲集装箱需求与美国的分化进一步扩大。俄乌冲突爆发是主因,地缘政治争端升级加剧了全球经济的不确定性,其中欧洲受到的冲击更为直接。此前疫情和政策错配导致经济供需错配,但欧美错配不一样。这种差异的背后是政策刺激的差异。美国的财政和货币宽松导致美国经济需求端快速修复,而在欧洲,需求端因为政策缺失而恢复缓慢,导致欧美集装箱需求节奏不同。虽然欧洲也面临就业和供应链问题,集装箱需求普遍回暖,但幅度有限,因为政策力度不如美国。

之后,俄乌冲突随着俄罗斯入侵乌克兰而升级,加剧了需求节奏的不一致。俄罗斯是欧盟的主要贸易伙伴。俄乌冲突无疑会对欧洲产生更直接的影响,欧洲经济前景的不确定性较高。此外,欧洲集装箱需求不如美国强劲,因此对欧洲集装箱需求的影响更为明显。

1.3.不确定性上升,需求节奏紊乱加剧。

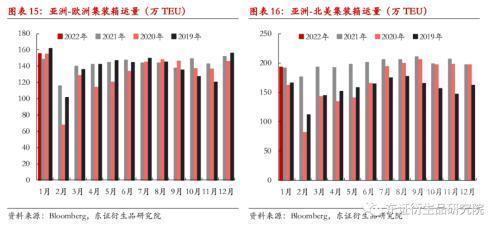

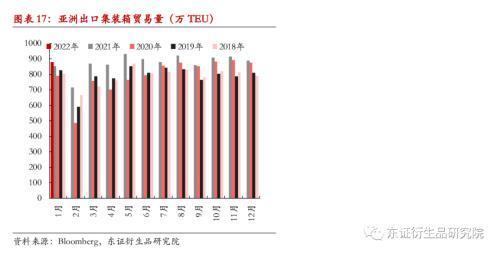

从季节上看,一季度受农历新年影响,属于传统淡季。但年初以来,北美集装箱需求依然旺盛,供应链受到干扰,实际航运表现淡季不弱。二季度通常处于过渡阶段,需求会较上一季度明显回升,三季度则进入传统旺季。但自疫情爆发以来,集装箱供需紧张,季节节奏被打乱,市场呈现“淡季不淡,旺季更旺”的特点。以2021年为例,传统旺季出现了出货订单提前和延迟的现象。旺季持续时间延长,3-11月集装箱贸易量保持高位。展望2022年第二季度,集装箱供需将继续紧张,供应链中断将持续,集装箱需求将继续是“淡季”的基调。此外,5月份西美码头劳资谈判即将举行,季节性特征将进一步被打乱,旺季将继续推进。

参与劳工谈判的双方——国际码头和仓储联盟(ILWU)和太平洋海事协会(major将分别代表美国西海岸、加拿大夏威夷州和英属加拿大省的码头工人以及北美西海岸的主要码头进行合同谈判。谈判通常每5-6年举行一次。上一轮谈判签订的合同有效期为2014年至2019年。2019年,双方达成协议,延长合同有效期3年。2021年11月,ILWU拒绝了PMA将其再延长一年的提议,该合同将于2022年6月底正式到期。通常在到期当年的3月到5月,双方会就新一轮合同的签订进行谈判,最后两轮谈判的焦点集中在西美码头的自动化和薪资方面。上一轮谈判持续了很长时间,从2014年5月到2015年2月,双方才达成一致。在此期间,大约在10月份,美国西部的港口发生了持续的罢工,导致码头效率急剧下降,并造成了长达几个月的拥堵,导致部分货物被分流到美国西部和美洲湾的港口。由于无法预测谈判的持续时间以及谈判过程中终端效率会受到多大程度的影响,一旦再次发生罢工,无疑会让供应链雪上加霜。由于谈判过程中不可控因素的干扰,美国进口商已经考虑提前下单和调整路线的方案。

一旦订单提前,旺季很可能会进一步提前。但考虑到国内疫情的影响,3、4月份出口会受到较大冲击,留给美国进口商提前备货的时间会进一步压缩。此外,因疫情积压的订单将集中释放。预计5月集装箱量将较上月大幅反弹,支撑二季度集装箱需求。

2拥堵有可能再次恶化,供应持续紧张。

2.1.港口拥挤状况已得到阶段性改善,但仍有恶化的可能。

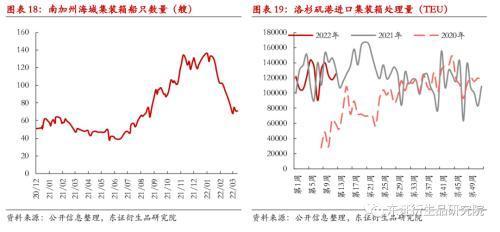

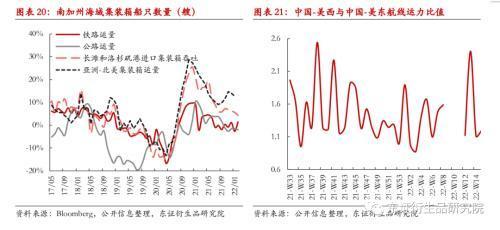

供应问题的核心仍然是港口拥挤。经过淡季调整和疫情好转,一季度末港口效率明显回升,美国西部港口拥堵问题有所缓解。到3月底,西美港口的船只数量下降到约70艘,回到2021年9月的水平,但仍高于去年。港口瓶颈依然存在,港口吞吐量、铁路和公路运输量之间的增速依然呈下降趋势。2022年1月,北美的集装箱需求和亚洲-北美的集装箱装运量分别以9.2%的复合增长率增长。2月份洛杉矶和长滩进口集装箱同比增长4.3%,公路运输量和铁路运输量增速分别为-4.3%和1.5%。

此外,我们认为美国和西部一季度拥堵数据的下降更多的是阶段性的调整,而不是趋势性的改善。还是有反复拥堵的可能,再加上劳资谈判的潜在扰动,拥堵或者结构性转移。根据我们对需求的判断,预计4月底至5月初,北美航线集装箱货运量将出现明显反弹,美国港口运营将继续面临挑战,大概率再次陷入拥堵加剧、效率下降的恶性循环。

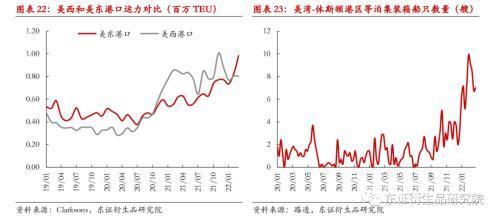

另一方面,美国的劳资谈判可能会造成结构性调整的拥堵。一季度以来,航运公司在美东航线上的运力占比上升,美东、美湾港口出现拥堵反弹迹象。随着谈判的临近,预计更多的货物和运输能力将逐渐转向梅冬和梅湾港口,届时拥堵的核心区域将从梅溪转向梅湾和梅冬。

2.2.船队规模增长有限,供给下行弹性充裕。

一季度新船交付不及预期,集装箱船队规模变化不大。到4月初,车队环比增长0.5%。二季度新船交付量预计为28万TEU,环比有所上升,但幅度有限。预计到第二季度末,船队规模将达到2517万标箱,环比增长约1.1%。不过未来的交付还不确定。一方面,虽然韩国疫情出现高峰后有所下降,但新增确诊病例仍处于相当高的水平。船厂产能利用率自2021年下半年以来一直维持低位,二季度难以出现明显改善。另一方面,中国的造船厂主要位于江苏省长江沿岸地区。近期,江苏、浙江两省部分地区受到上海疫情外溢影响。目前上海疫情形势尚不明朗,外溢压力仍然较大。加强疫情控制是必然趋势。第二季度,新船交付可能会受到一定影响。

下行方向产能充裕空,逆周期调整措施依然有效。一季度以来,市场预期减弱,船速持续降低,空白航次增加,有效运力供给出现一定程度下降。随着淡季供应的下调,一季度运价总体保持高位。目前集装箱闲置率还处于很低的水平,在空之间还有很大的空间让运力进一步下调。如果像预期的那样,海运贸易受到疫情和4月份俄乌冲突的持续冲击,预计班轮公司仍然有非常强的动力和能力调整供应。供给的向下弹性将为运价提供安全缓冲,缓冲运价的下行趋势。

第二季度集装箱运输市场展望

欧洲和美国的需求趋势正在分化。北美对海运集装箱的需求将在第二季度逐步恢复。一方面,对美国商品的需求依然强劲,支撑着集装箱进口。另一方面,美国-西班牙港口的劳工谈判将于5月到来。因为担心供应链恶化,旺季订单的提前会让二季度的出货表现不弱于淡季。欧洲地区表现疲软,俄乌冲突继续僵持,进一步增加经济不确定性,消费者和集装箱进口需求可能受到负反馈影响。从节奏上看,4月份仍受国内疫情影响,海运贸易环比增量预计有限。如果5月份疫情能够得到控制,前期因疫情而延迟的出口订单以及美国零售商提前补货的倾向,可能会导致5月份海运贸易的井喷增长。

供应瓶颈依然存在。随着需求的再次恢复或反弹,再加上劳资谈判的潜在影响,拥堵从西美向东美和湾美转移的可能性很大。第二季度新船交付量将环比回升,但受疫情影响,实际交付量仍不确定。此外,市场预期走弱,班轮公司仍有足够的动力和能力减少有效运力供给。综合来看,二季度供应将继续偏紧。

4风险提示

国内疫情持续失控,劳资谈判进展不顺,欧美通胀压力飙升。

本文来自郑东衍生品研究所。